东京地铁公司周五公布,该公司计划于10月23日在东京证券交易所上市策略杠杆网,估值约为6391亿日元。东京地铁计划通过IPO筹资约3196亿日元(合22.4亿美元),这将大大提振日本的新股市场。东京地铁是日本首都的两家地铁运营商之一。

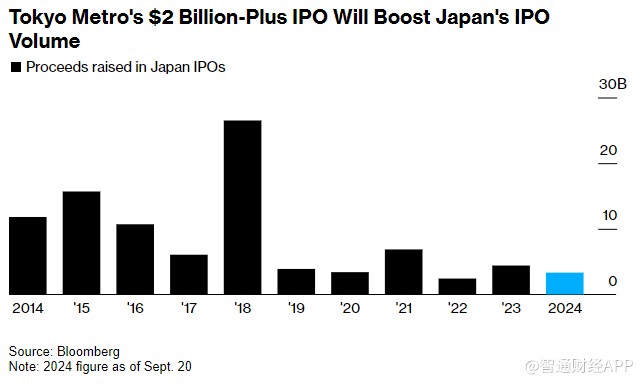

数据显示,这笔交易将是自2018年12月软银将其手机业务子公司上市并募资210亿美元以来规模最大的IPO。

东京地铁计划发行2.905亿股股票,发行指示价定为每股1100日元。东京地铁预计将于10月7日确定IPO价格区间,并于10月15日确定股票价格。日本国内发行部分占发行量的80%,其余部分将面向国际投资者。

东京地铁预计截至2025年3月的财政年度每股股息为40日元,这意味着基于指示价格的收益率为3.6%。

Ichiyoshi Asset Management总裁Mitsushige Akino表示,股息收益率看起来“相对较高”。“这不是一只快速增长的股票,但无论经济环境如何,预计其业务表现都会相当稳定。”

日本财务省目前持有东京地铁约53.42%的股份,东京都政府持有剩余的46.58%股份。法律要求日本中央政府在2028年3月之前出售东京地铁的股份,以偿还2011年地震和海啸后发行的债券。

尽管近期的波动导致基准股指进入熊市,但日本公司的股票发行量创下了20年来的最高水平。据媒体上个月报道,芯片制造商铠侠已申请在10月份进行IPO。

数据显示,今年迄今为止,日本的IPO融资额已达33亿美元。东京地铁的上市将使这一数字超过2023年全年的44亿美元。

东京地铁上市将提振日本IPO规模

同样在周五,凯雷支持的科学仪器公司Rigaku Holdings表示,该公司正寻求于10月25日在东京上市,计划筹资1096亿日元。

东京地铁成立于2004年,运营9条线路,平均每天运送约652万名乘客。

沪深两市所有交易个股涨跌比为1429:2529,两市涨停5家,跌停6家。

野村证券、瑞穗证券和高盛日本公司是东京地铁IPO的联合全球协调人。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:郭明煜 策略杠杆网

文章为作者独立观点,不代表证券配资利率_证券配资工具_证券交易系统观点